ライフプラン別住宅ローンシミュレーション

ケース②:小中学生の子どもが2人いる40代夫婦

- 1. B家のライフプランとお金の流れ

- 2. 住居費にまわせる金額を、生涯収入・生涯支出からチェックする

- 3. 住宅資金計画を立ててみる

- 4. B家のライフプランとお金の流れ(住宅購入後・妻がパート収入を得ている場合)を確認しよう

- 5. 子育て世代の住宅資金計画のポイント

中学生と小学生の2人の娘がいるBさん(43歳)。転勤があるからと賃貸で暮らしてきましたが、Bさんの転勤の可能性も低くなってきたので、住宅購入を検討しています。

- B家の家族構成

-

- Bさん(43歳)

- 会社員

- 妻(40歳)

- パート

- 長女(13歳)

- 中学1年生

- 次女(11歳)

- 小学5年生

- B家の現状と今後の予定

-

- Bさんの収入

-

- 現在年収750万円(手取り年収:580万円)。今後、年率2%で上昇、50歳~59歳は横ばい。

- 退職金(60歳時手取り予定額:1,200万円)

- 65歳になるまで再雇用制度を利用して働く予定(手取り予想年収:300万円)。

- 年金は65歳から225万円受給予定。

- 支出

-

- 生活費(住居費、教育費除く)年額276万円。今後、年率1%で上昇し、次女大学卒業後とBさん定年退職後に10%減。

- 現在の住居費(家賃)年額132万円

- 教育費の総額2,860万円(二人とも、小~高校は公立、大学は私立文系自宅外通学で資金を準備するつもり)

- 9年ごとに車の買い替えなどを予定。

- 将来、2人の娘に200万円ずつ、結婚資金援助をしたいと思っている。

- 現在の貯蓄額

-

- 600万円

- 家族の現状

-

- 妻:パートタイマーとして勤務(年収100万円)しているが、やめることも考えている。年金収入は65歳から77万円受給予定。

- 長女:公立中学1年生

- 次女:公立小学校5年生

- 住宅購入への希望

-

- 来年、住宅購入を希望。

- 購入予算は諸経費込みで3,500万円くらいと思っている。

- 自己資金は500万円、3,000万円の住宅ローンを組む予定。

1. B家のライフプランとお金の流れ

まずは、B家の今後のライフプランと、お金の流れを確認してみましょう。

妻は、パートをやめるか検討中とのことなので、B家の収入と、支出(住居費を除く)について、パート収入がある場合と、ない場合でグラフをみてみます。

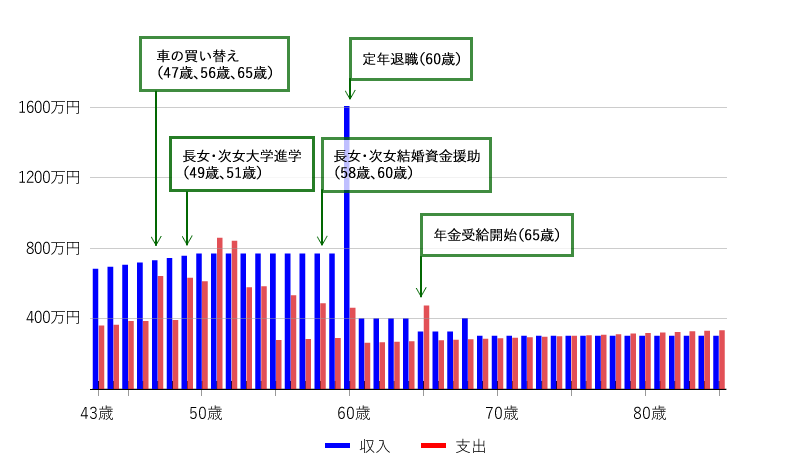

1) 妻にパート収入がある場合

図表1 B家の収入・支出(Bさん85歳まで・住居費除く)パート収入がある場合

- Bさんの在職中は、ほぼ、収入の範囲内で支出をまかなえますが、長女・次女が同時に大学に通う時期は、まとまった金額の支出があるため、支出が収入を上回ります。

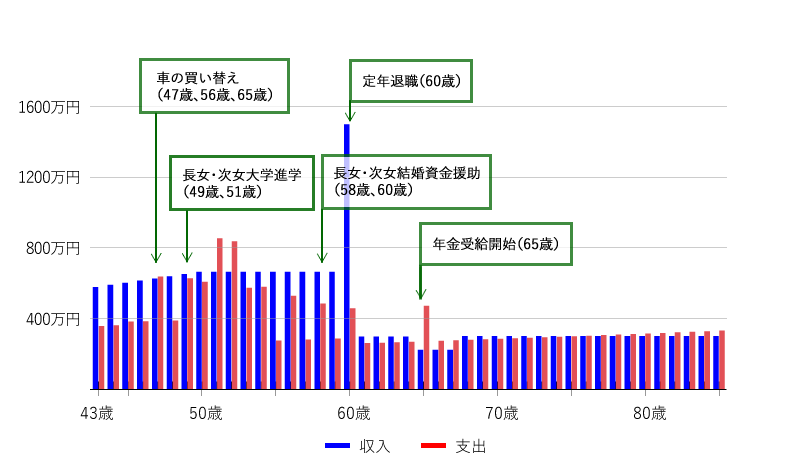

2) 妻が専業主婦の場合

図表2 B家の収入・支出(Bさん85歳まで・住居費除く)専業主婦の場合

- Bさんの在職中は、車の買い替えや長女・次女が同時に大学に通う時期に、まとまった金額の支出があるため、支出が収入を上回ります。

- 長女・次女が同時に大学に通う時期は、年に170万円~190万円程度の赤字になります。専業主婦の場合は、より家計を引き締め、子どもが小さいうちから大学進学資金を準備しておくことがより重要になります。

- 教育費支出が終わると、在職中は収入が支出を上回り、金融資産を増やすことができます。

いずれのケースでも、年金生活に入ると、収入と支出(住居費を除く)はほぼ同じくらいになります。つまり、住居費の分は、ほぼ、収支の赤字となります。住宅購入については、教育資金や老後資金に影響を与えない範囲内で、資金計画を立てましょう。また、定年退職後の家計では住居費を負担する(ローン返済をする)余裕がないので、早めにローンを完済できるような計画をたてることが大切です。

2. 住居費にまわせる金額を、生涯収入・生涯支出からチェックする

次に、住宅購入資金を含む「住居費」にまわせる金額を今後(Bさんが85歳まで)の収入・支出額から試算してみましょう。

なお、「住居費」は、住宅購入資金だけではないことに注意しましょう。住宅購入するまでの賃貸住宅の家賃、住宅ローン返済金、住宅購入の諸費用はもちろん、住宅を保有すると固定資産税などの諸経費や修繕費用などもかかってきます。また、Bさんが85歳になるまでの期間で考えると、住宅保有期間は40年以上に及ぶので、リフォーム工事も想定しておいたほうがよいでしょう。

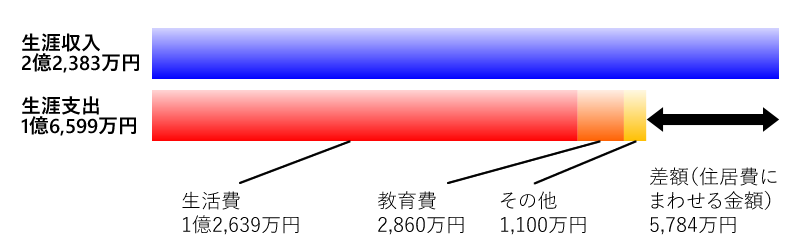

1)妻にパート収入がある場合

図表3 B家の生涯収入と生涯支出(パート収入を含む・Bさん85歳まで)

今後のBさんの給与や退職金、妻のパート収入、夫婦の公的年金などの収入額の合計は2億2,383万円になり、支出の合計額(住居費を除く)は1億6,599万円で、その差額は5,784万円。これが、住居費にまわせる金額ということになります。

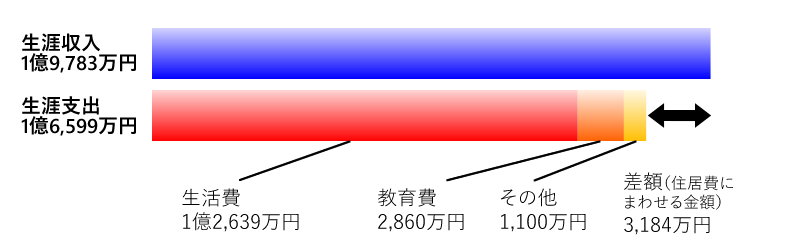

2) 妻が専業主婦の場合

図表4 B家の生涯収入と生涯支出(専業主婦の場合・Bさん85歳まで)

一方、妻がパートをやめて専業主婦になり、パート収入が得られなくなったらどうでしょう。生涯収入から生涯支出を差し引いた額は3,184万円。これが住居費にまわせる金額となります。

3. 住宅資金計画を立ててみる

住居費にまわせる金額がわかったところで、住宅ローン返済に利用できる金額を計算し、住宅ローンプランを確認してみましょう。住宅購入時期は1年後と仮定します。

1) 使い道の決まっている「住居費」を洗い出す

まずは、住宅購入まで住む賃貸マンションの家賃、購入後の固定資産税などの諸経費やリフォーム費用など、住宅ローン返済に利用する分を除く、「住居費」を洗い出してみましょう。

住宅購入後の諸経費は、マンションか戸建てか、などによっても違ってきますが、ここでは仮に年間20万円として試算します。リフォーム費用は仮に500万円とします。

Bさんの住宅ローン以外の今後の住居費

| 賃貸アパートの家賃など(1年分) | 132万円 |

|---|---|

| 住宅購入後の諸経費(固定資産税・修繕費など) | 年間20万円×42年分=840万円 |

| リフォーム費用 | 500万円 |

| 合計 | 1,472万円 |

上記より、住宅ローン返済にまわせる金額は、

- 妻のパート収入がある場合は 5,784万円-1,472万円=4,312万円 となります。

- 妻が専業主婦になって、収入がない場合は 3,184万円-1,472万円=1,712万円 となります。

Bさんは、自己資金500万円を含む住宅購入予算を3,500万円と考えていますが、妻が専業主婦になった場合、利息を含む住宅ローン返済に利用できる金額は1,712万円となり予算が不足するので、希望するような住宅を購入するのは難しいでしょう。

したがって、今回は、妻がパート収入を得続けると仮定して、ローン計画を確認してみます。

2) 返済総額と毎月返済額を試算し、ローン計画を確認する

次に、利息を含む住宅ローン返済に利用する金額が4,312万円以下となるように、ローン計画を立てます。

諸費用(物件価格の5%~10%)を含めた住宅購入予算は3,500万円と想定しているので、自己資金500万円を差し引いた3,000万円を借入金額として試算してみましょう。

来年Bさんは44歳となり、定年である60歳までは16年、年金生活に入る65歳までは21年しかありません。住宅ローン返済は年金生活に入るまでに終わらせたいところですが、返済期間が短いと、月々の返済負担が重くなります。これから子どもの大学進学という支出のピークを迎えるため、毎月返済額を抑えたいと考えているので、返済期間20年の場合と、25年の場合で試算してみました。

また金利は、【フラット35】の6月の金利(最も多い金利)を利用し、20年返済は1.22%、25年返済は1.35%で試算しています。

図表5 住宅ローンの返済総額・毎月返済額(借入金額3,000万円)

| 返済期間20年 金利1.22% | 返済期間25年 金利1.35% | |

|---|---|---|

| 返済総額 | 33,823,742円 | 35,363,252円 |

| 毎月返済額 | 140,932円 | 117,878円 |

※イー・ローン返済額シミュレーションにて筆者試算

このように、借入金額3,000万円であれば、返済期間が25年でも返済総額は4,312万円以下で、返済期間が20年でも購入時の税込年収に占める返済負担率は23%程度、手取り年収に占める割合は30%程度で収まることがわかります。想定した予算内の物件が見つかれば、住宅購入は実行できそうです。

以上により、毎月返済額の少ない、返済期間25年金利1.35%で借り入れできるとすると、住宅購入の資金計画は下記のようになります。

| 自己資金 | 500万円 |

|---|---|

| 住宅ローン | 借入金額3,000万円 返済期間25年 金利1.35% 毎月返済額117,878円(年額1,414,536円) |

| 住宅保有時の諸費用 | 年額20万円 |

4. B家のライフプランとお金の流れ(住宅購入後・妻がパート収入を得ている場合)を確認しよう

最後に、1年後に住宅を購入した場合のお金の流れを確認してみましょう。

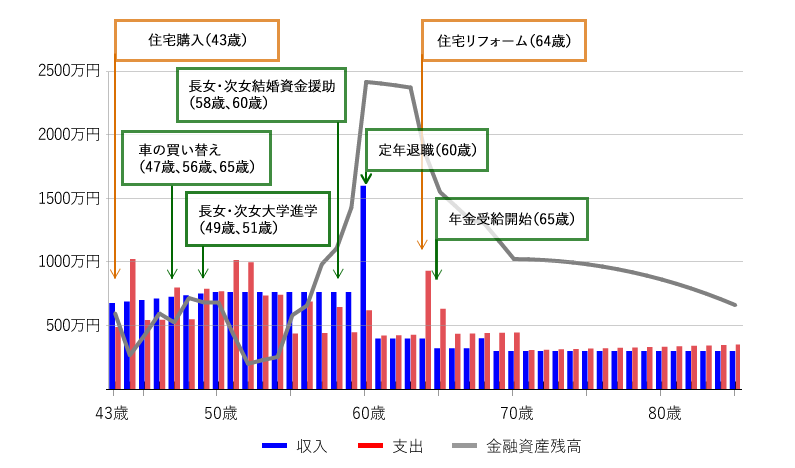

図表6 B家の収入・支出・金融資産残高(住宅購入後・Bさん85歳まで)

図表6のグラフでわかるように、500万円の自己資金・3,000万円の住宅ローンによって住宅購入した場合、年間収支は赤字になる年があるものの、金融資産残高は黒字で推移します(85歳時の金融資産残高592万円)。予算どおりの住宅購入であれば、教育費のピークを乗り越え、老後資金も貯められそうです。

ただし、毎月返済額を抑えるために、ローンの返済期間を25年で設定しているため、年金生活に入ってからは返済負担が重くなると考えられます。

子どもの教育費負担が終わり家計に余裕ができたら毎月返済額を増やしたり、退職金で繰上返済したりして、年金生活に入る前に住宅ローン返済を終えるようにすれば、利息負担も軽減することができ、老後の家計にも余裕が生まれます。

5. 子育て世代の住宅資金計画のポイント

1) 教育費のピークに備えて、無理のない返済計画を

子どもが小・中学生の場合、数年後に大学進学という教育費のピークを迎えることが予想されるため、住宅購入計画を考える際は、教育費を負担しつつ、無理なくローン返済を行える住宅資金計画を考える必要があります。自己資金の額を多くして借入金額を少なくしたり、返済期間を短くしたりすればトータルでの利息負担は少なくなりますが、あえて自己資金を減らし借入金額を増やして教育資金にまわしたり、返済期間を長くして毎月の返済負担を少なくしたりすることも考えましょう。

2) ローンの見直しで、返済期間短縮・利息軽減

教育費のピークを乗り切ったら、住宅ローンの見直しを。できれば年金生活に入る前に、ローン返済を終えられるように、毎月返済額の増額や繰上返済などを実行されるとよいでしょう。返済期間が短くなれば、トータルでの利息負担も少なくなります。

3) 収入を増やす工夫を

子育て期間中に住宅を購入し、教育資金をまかないつつ、老後資金の準備も進めていくことを、1人分の収入の範囲内でやりくりしていくのは、難しいご家庭が多いと思います。希望の住宅を手に入れるには予算が足りないという場合は、家計の無駄を省いて支出を減らすのと同時に、配偶者が無理のない範囲ででも働いて収入を得ることも考えてみてください。

私が書きました

ファイナンシャル・プランナー(CFPR)、一級ファイナンシャル・プランニング技能士、DCプランナー。

大学卒業後、教育系出版社に入社、教材・雑誌編集などを担当。その後、独立系FP会社を経て、2000年春より独立系FPとして、ライフプラン全般の相談業務や雑誌・HPのマネー系コラムの執筆などを行っている。

※本コンテンツは、モデルケースから収入や支出を想定し、シミュレーションしています。